Moving Average Convergence/Divergence (MACD) adalah indikator osilator momentum yang terdapat di dalam MetaTrader yang sering digunakan untuk trading berdasarkan tren. Sebuah indikator yang cukup akurat (mencapai hingga 49%) untuk memprediksi pergerakan harga di masa depan.

Tampilan indikator ini adalah dua garis yang berosilasi tanpa adanya batas. Persilangan dari dua garis tersebut memberikan sinyal trading yang mirip dengan dua sistem moving average.

Secara sederhana, prinsip yang terkandung dalam MACD adalah sebagai berikut:

- MACD di atas nol adalah bullish, sedangkan penyeberangan di bawah nol dianggap bearish.

- Lalu, ketika MACD naik dari bawah nol adalah bullish. Ketika berbalik turun dari atas nol, artinya bearish.Ketika garis MACD melewati dari bawah hingga ke atas garis sinyal, artinya indikator dianggap bullish. Semakin jauh di bawah garis nol berarti sinyalnya semakin kuat.

- Ketika garis MACD melewati dari atas hingga ke bawah garis sinyal, artinya indikator dianggap bearish. Semakin jauh di atas garis nol berarti sinyalnya semakin kuat.

Selama rentang aktivitas perdagangan di dalam MetaTrader, MACD akan melakukan whipsaw, dengan garis cepat yang berdinamika melintasi garis sinyal. Pengguna MACD umumnya menghindari trading dalam situasi ini atau menutup posisi untuk mengurangi risiko volatilitas. Sinyal yang lebih kuat akan terbentuk melalui divergensi antara MACD dan price action ketika momen konfirmasi sinyal crossover.

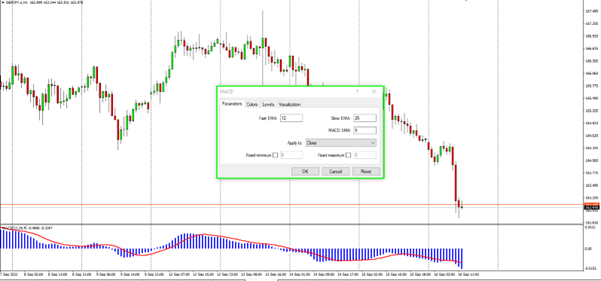

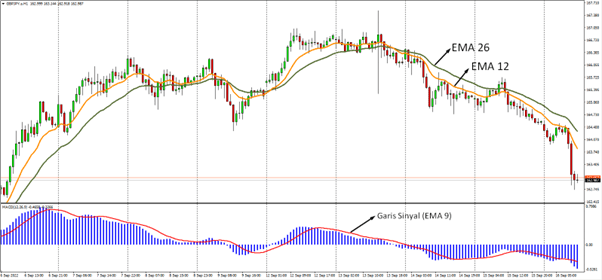

MACD dapat dihitung dengan mengurangkan nilai Exponential Moving Average (EMA) 26 periode dari EMA 12 periode. EMA yang lebih pendek akan terus-menerus menuju dan menyimpang dari EMA yang lebih panjang. Hal ini menyebabkan MACD berosilasi di sekitar level nol. Garis sinyal tercipta dengan SMA 9 periode pada garis MACD.

Trading di MetaTrader dengan Indikator MACD

Indikator MACD bekerja menggunakan tiga komponen, yaitu dua moving average dan histogram.

Dua garis di dalam indikator mungkin terlihat seperti simple moving average (SMA). Namun, sebenarnya itu adalah exponential moving average (EMA) yang berlapis. Garis utama yang lebih lambat adalah garis MACD, sedangkan garis yang lebih cepat adalah garis sinyal.

Jika dua moving average datang bersamaan, artinya ini situasi 'konvergen', dan jika keduanya menjauh dari satu sama lain, situasi ini disebut 'divergen'. Perbedaan antara dua garis diwakili oleh histogram. Jika MACD diperdagangkan di atas garis nol, maka tren naik terkonfirmasi. Di bawah garis nol, artinya tren turun.

Jika harga pasar berada pada tren naik, mencapai titik tertinggi yang lebih tinggi dan posisi terendah yang lebih tinggi, serta menembus level key resistance, maka bisa jadi kita akan memasuki posisi beli (long position).

Ada pula trader yang memilih untuk masuk posisi jual (short position) jika aset berada dalam tren turun yang ditandai dengan titik tertinggi yang lebih rendah dan titik terendah yang lebih rendah, atau penembusan pada level support.

Beberapa strategi MACD di dalam MetaTrader

Ada beberapa strategi MACD di dalam MetaTrader yang dapat digunakan untuk menemukan peluang di pasar. Tiga strategi yang paling populer ialah:

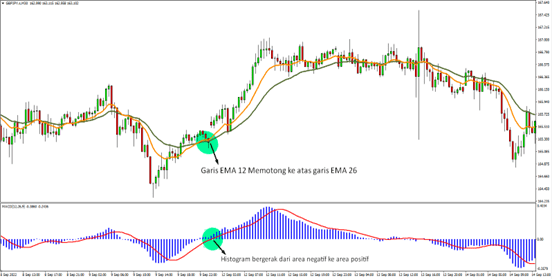

1. Crossover

Persilangan (crossover) antara dua garis memberikan sinyal beli dan jual. Seperti kebanyakan strategi crossover, sinyal beli datang ketika garis jangka pendek yang lebih reaktif – dalam hal ini garis MACD – melintas di atas garis yang lebih lambat: garis sinyal. Sebaliknya, ketika garis MACD melintas di bawah garis sinyal, artinya itu sinyal jual bearish.

Strategi crossover didasarkan pada menunggu terjadinya pergerakan sebelum membuka posisi. Isu utama yang dihadapi MACD dalam tren pasar yang lebih lemah adalah saat sinyal dihasilkan, harga mungkin mencapai titik pembalikan. Ini yang kemudian dianggap sebagai sinyal palsu.

Perlu dicatat bahwa strategi yang memanfaatkan price action untuk mengonfirmasi sinyal sering dianggap lebih dapat diandalkan.

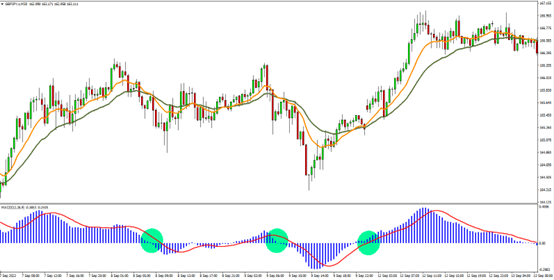

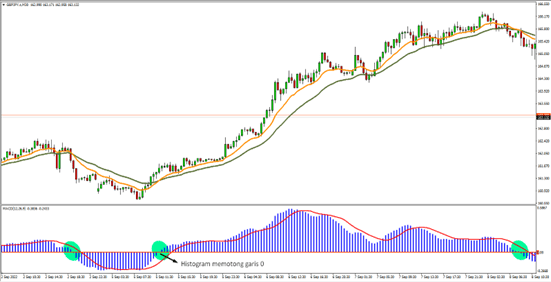

2. Pembalikan Histogram

Histogram bisa dibilang merupakan komponen paling bermanfaat dari MACD. Terdapat batang-batang yang mewakili perbedaan antara MACD dan garis sinyal. Ketika harga pasar bergerak kuat ke suatu arah, histogram akan meningkat tinggi, dan ketika histogram menyusut, tandanya pasar bergerak lebih lambat.

Hal ini berarti, saat batang pada histogram bergerak lebih jauh dari nol, dua garis moving average bergerak lebih jauh. Setelah fase ekspansi awal selesai, ada bentuk punuk yang kemungkinan akan muncul. Ini adalah sinyal bahwa moving average kembali mengencang, yang dapat menjadi tanda awal bahwa persilangan akan segera terjadi.

Apabila dibandingkan dengan strategi crossover, banyak trader menganggap strategi ini lebih unggul. Pembalikan histogram didasarkan pada pengetahuan tren sebagai dasar untuk menempatkan posisi. Artinya, strategi dapat dieksekusi sebelum pergerakan pasar benar-benar terjadi.

3. Zero Cross

Strategi zero cross didasarkan pada salah satu EMA yang melintasi garis nol. Jika MACD melintasi garis nol dari bawah, tren naik terbaru bisa saja muncul, sedangkan persilangan MACD dari atas adalah sinyal bahwa tren turun mungkin baru akan dimulai.

Ini sering dilihat sebagai sinyal paling lambat dari ketiga strategi. Biasanya Anda akan melihat lebih sedikit sinyal, juga lebih sedikit pembalikan palsu. Inti strateginya adalah membeli atau menutup short position ketika MACD melintas di atas garis nol, dan menjual atau menutup long position ketika MACD melintas di bawah garis nol.

Metode ini harus digunakan secara hati-hati. Karena karakternya yang lebih lambat, sering kali sinyal terlambat keluar untuk pasar yang bergerak cepat dan berombak. Namun bisa sangat berguna untuk sinyal pembalikan dalam long sweeping moves.

Saat menggunakan strategi zero cross, sangat penting untuk memahami kapan harus keluar dari pasar, atau berhenti.

Waktu Terbaik Menggunakan MACD

Sebetulnya tidak ada waktu terbaik untuk menggunakan indikator MACD. Sepenuhnya tergantung pada Anda, preferensi pribadi dan rencana trading Anda. Sebagian orang mungkin tidak memiliki waktu untuk menggunakan MACD dan lebih memilih menggunakan berbagai indikator lain untuk menentukan price action.

Jika Anda memilih untuk menggunakan MACD, waktu terbaik bergantung pada strategi mana yang ingin Anda gunakan. Kami telah memaparkan tiga metode di atas. Jika Anda memilih crossover, Anda harus sering memperhatikan MACD Anda untuk menerima sinyal secepat mungkin. Tetapi jika Anda memilih histogram, Anda mungkin dapat menghabiskan lebih sedikit waktu untuk memantau MACD, karena sinyal yang akan muncul sebelumnya.

Indikator Terbaik yang Dapat Digunakan Bersama MACD

MACD bekerja sangat baik apabila digunakan dengan indikator lain dan dengan berbagai analisis teknikal di dalam MetaTrader. Misalnya, dengan support dan resistance dan pola grafik candlestick, Anda dapat mengidentifikasi potensi pembalikan pasar.

Banyak trader sering menggunakan MACD sebagai indikator divergensi untuk memberikan indikasi awal pembalikan tren. Misalnya, ketika terjadi harga tinggi atau rendah yang baru, tetapi histogram MACD gagal mencapai tinggi atau rendah baru, maka ditafsirkan bahwa divergensi sebagai indikasi momentum tren saat ini mulai melemah dan pasar akan segera berubah arah.

Support and Resistance

Support and resistance terkadang dapat membantu dalam mengidentifikasi momen pasar berbalik arah, dan ini biasanya terjadi pada titik balik pasar. Misalnya, jika MACD memberikan divergensi dari indikasi harga pada area yang diidentifikasi sebagai level support atau resistance utama di pasar, maka fakta situasional tersebut memberikan kemungkinan bahwa harga akan segera berubah arah.

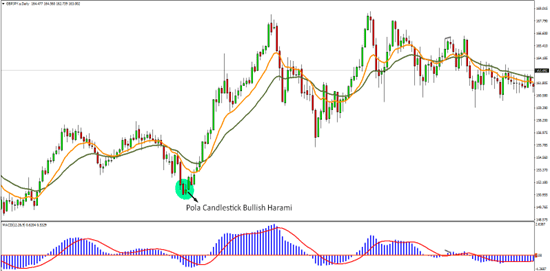

Grafik Candlestick

Diciptakan oleh pedagang beras Jepang pada abad ke-18, candlestick adalah jenis grafik harga yang menampilkan harga tertinggi, terendah, pembukaan, dan penutupan suatu sekuritas.

Setiap batang (atau candlestick) mewakili satu periode trading, seperti menit, hari, minggu, atau bulan, dan ditampilkan dalam bentuk persegi panjang (tubuh), dengan garis kecil di bagian atas atau bawah (sumbu).

Sangat banyak strategi atau sinyal trading dihasilkan dari grafik candlestick, dengan beberapa pola pada grafik candlestick yang dapat memberi tahu trader bahwa pembalikan mungkin akan terjadi. Misalnya, pola evening star, suatu pola pembalikan bearish di akhir uptrend, dan morning star yang merupakan pola pembalikan bullish setelah downtrend.

Pola candlestick lain yang menandakan pembalikan pasar adalah doji, hanging man, atau candle engulfing bullish atau bearish. Trader yang dapat mengenali salah satu pola candlestick ini pada saat yang sama ketika MACD menunjukkan divergensi dari pergerakan harga pasar akan memiliki beberapa indikator yang semakin menguatkan indikasi pergerakan pasar, apakah sedang berbalik atau tidak.

Tidak ada komentar:

Posting Komentar