Penjelasan dan Strategi Sederhana

Ukur volatilitas dengan ATR

Pertama, kita perlu mencari True Range (TR):

Berikut rumusnya:

Dengan kata lain, untuk mencari TR, kita akan menggunakan nilai tertinggi (terlepas dari apakah itu positif atau negatif) dari berikut ini:

Perbedaan antara harga tertinggi saat ini dan penutupan sebelumnya

Perbedaan harga terendah saat ini dan penutupan sebelumnya

Perbedaan antara arus tinggi dan arus rendah

ATR = ((ATR Sebelumnya x 13) + TR Saat Ini) / 14

Ukur volatilitas dengan ATR

Average True Range atau ATR adalah salah satu alat analisis teknis paling awal dan penting yang tersedia. Secara umum, ATR mengukur volatilitas rata-rata suatu instrumen selama periode tertentu. Bagaimana cara menghitung ATR? Mari kita lihat rumus di bawah ini.

Berikut rumusnya:

Dengan kata lain, untuk mencari TR, kita akan menggunakan nilai tertinggi (terlepas dari apakah itu positif atau negatif) dari berikut ini:

Perbedaan antara harga tertinggi saat ini dan penutupan sebelumnya

Perbedaan harga terendah saat ini dan penutupan sebelumnya

Perbedaan antara arus tinggi dan arus rendah

Kedua, kita akan menemukan rata-rata nilai TR untuk sejumlah periode tertentu (lilin). Jika kita menggunakan jumlah periode yang paling umum (14), rumus ATR akan terlihat seperti ini:

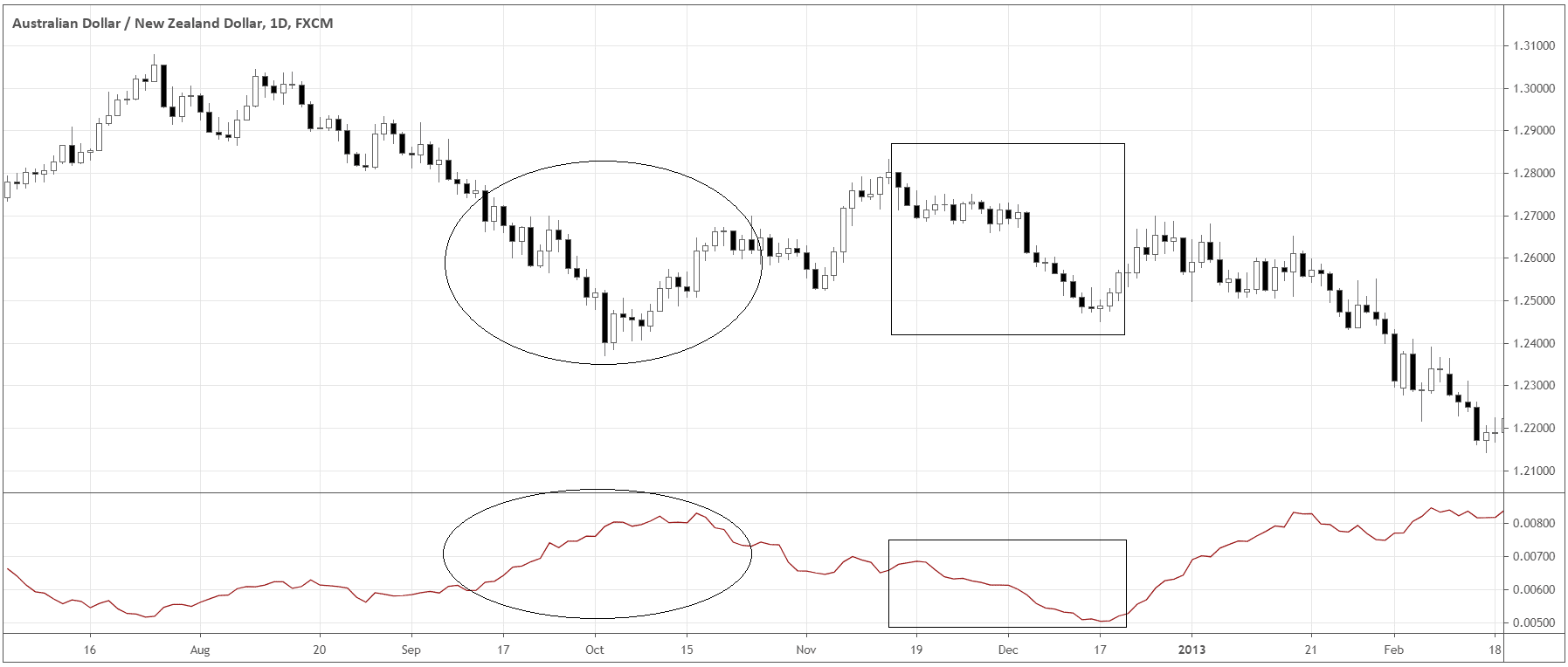

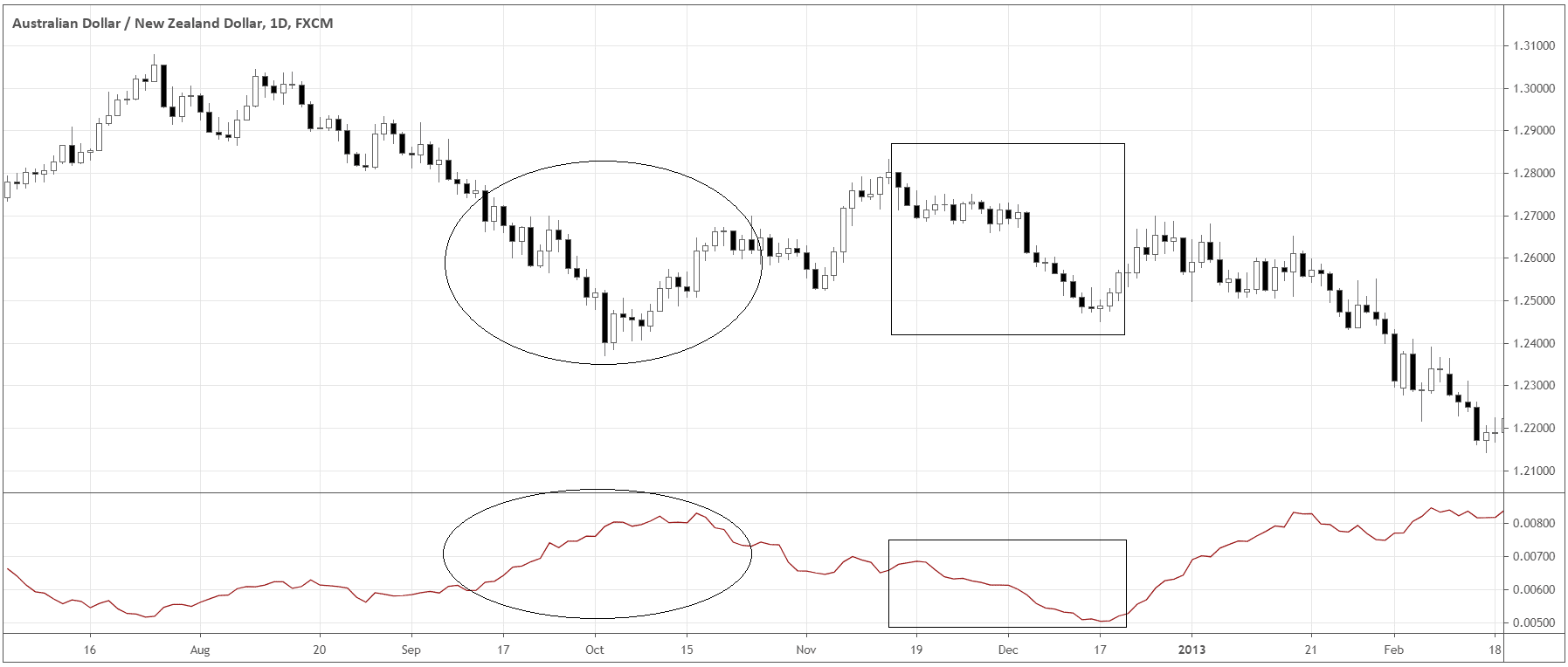

Mari kita lihat grafik harian AUDNZD di bawah ini. Seperti yang bisa kita lihat, perubahan harga harian yang lebih signifikan diikuti oleh pertumbuhan nilai ATR (lihat area yang dilingkari di jendela indikator). Saat harga tenang, nilai ATR (area persegi panjang) juga turun.

Bagaimana semuanya dimulai: mengatasi batas kunci dengan ATR

1)Contoh sinyal masuk – harga berada di atas SMA (20)

2)Kondisi filter – masukkan hanya jika ada potensi pergerakan yang ditentukan ((Day High – Day Low) <0,5 ATR (14)).

J. Welles Wilder Jr. (lahir tahun 1930) mengembangkan ATR bersama dengan indikator inti lainnya yang disertakan dalam perangkat lunak charting modern. Saat Wilder memperdagangkan futures, awalnya, indikator ini dimaksudkan untuk mengukur volatilitas pasar komoditas.

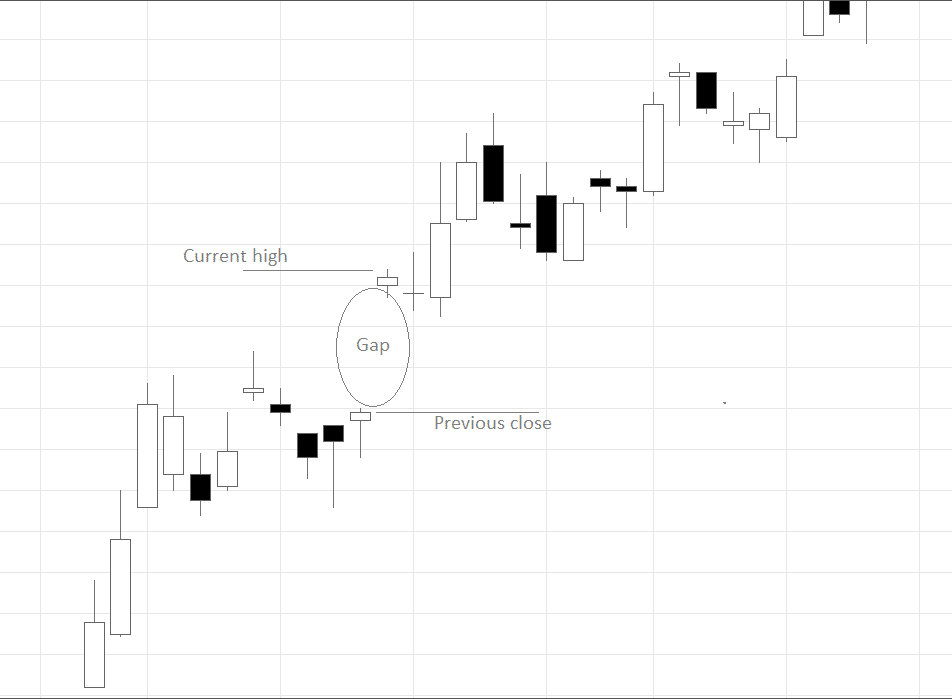

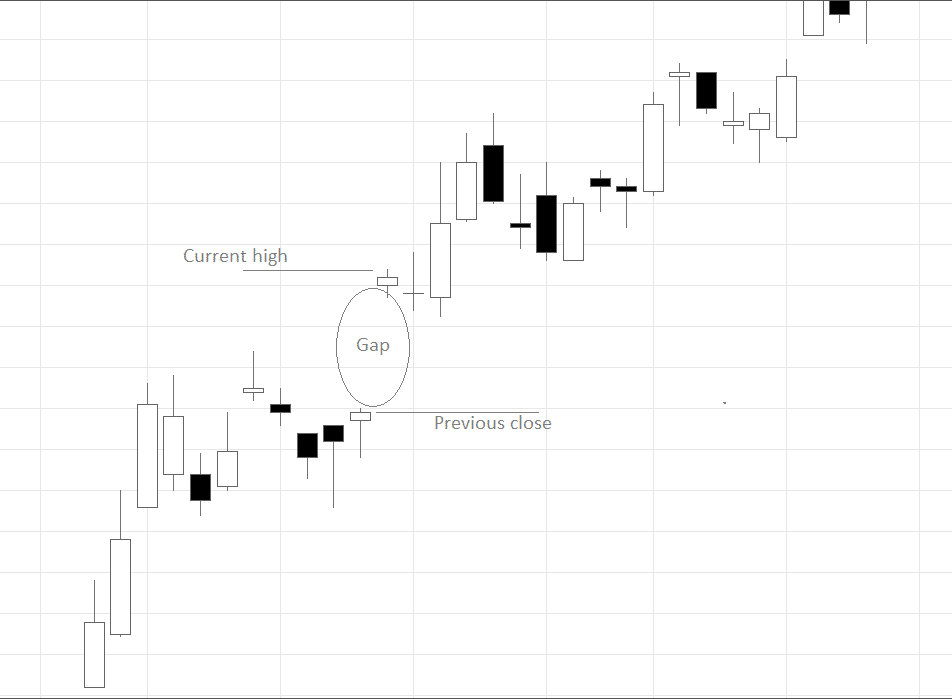

Wilder memperdagangkan sistem perdagangan yang didasarkan pada volatilitas. Ide dasar dari sistem adalah bahwa volatilitas tinggi mengikuti volatilitas rendah. Jadi, bagi Wilder, sangat penting untuk mengetahui volatilitas aktual yang memadai. Pasar berjangka memiliki konsep yang dikenal sebagai lock limit. Batas kunci terjadi ketika harga komoditas mencapai perubahan harian yang telah ditentukan. Kemudian perdagangan lebih lanjut akan ditangguhkan pada hari itu. Pada tahun 1970-an, karena lingkungan inflasi yang tinggi, banyak komoditas seperti biji-bijian, perut babi, dll. sering kali akan mencapai batas kunci. Terkadang harga pembukaan pasar sudah mencapai batas atas, dan tidak ada perdagangan lebih lanjut yang terjadi. Tidaklah cukup menggunakan kisaran harga limit up day untuk mengukur volatilitas. Alih-alih rentang perdagangan sederhana harian (tinggi dikurangi rendah), volatilitas sebenarnya tersembunyi di celah pembukaan yang cukup sering terjadi saat itu. Mari kita lihat contoh grafik harian Gandum berjangka tahun 1972 di bawah ini.

Jika pasar dibuka lebih tinggi dengan celah, "perbedaan tertinggi saat ini dan penutupan sebelumnya" (dibahas sebelumnya) akan menghitung volatilitas yang memadai pada hari itu.

Seberapa jauh itu akan pergi? Temukan tempat untuk keluar dengan ATR

Bayangkan Anda adalah seorang pedagang intraday. Anda memutuskan untuk membuka posisi dan mudah-mudahan mendapatkan keuntungan pada saat pasar tutup. Bukan masalah besar untuk membuka posisi. Apa yang benar-benar menghasilkan uang dalam perdagangan adalah bagaimana Anda keluar dari pasar. Bagaimana Anda menentukan titik keluar Anda? ATR dapat membantu Anda dengan itu. Karena indikator mengukur volatilitas rata-rata untuk periode tertentu, kita dapat menggunakan informasi ini untuk mendapatkan perkiraan potensi pergerakan yang mungkin dimiliki instrumen.

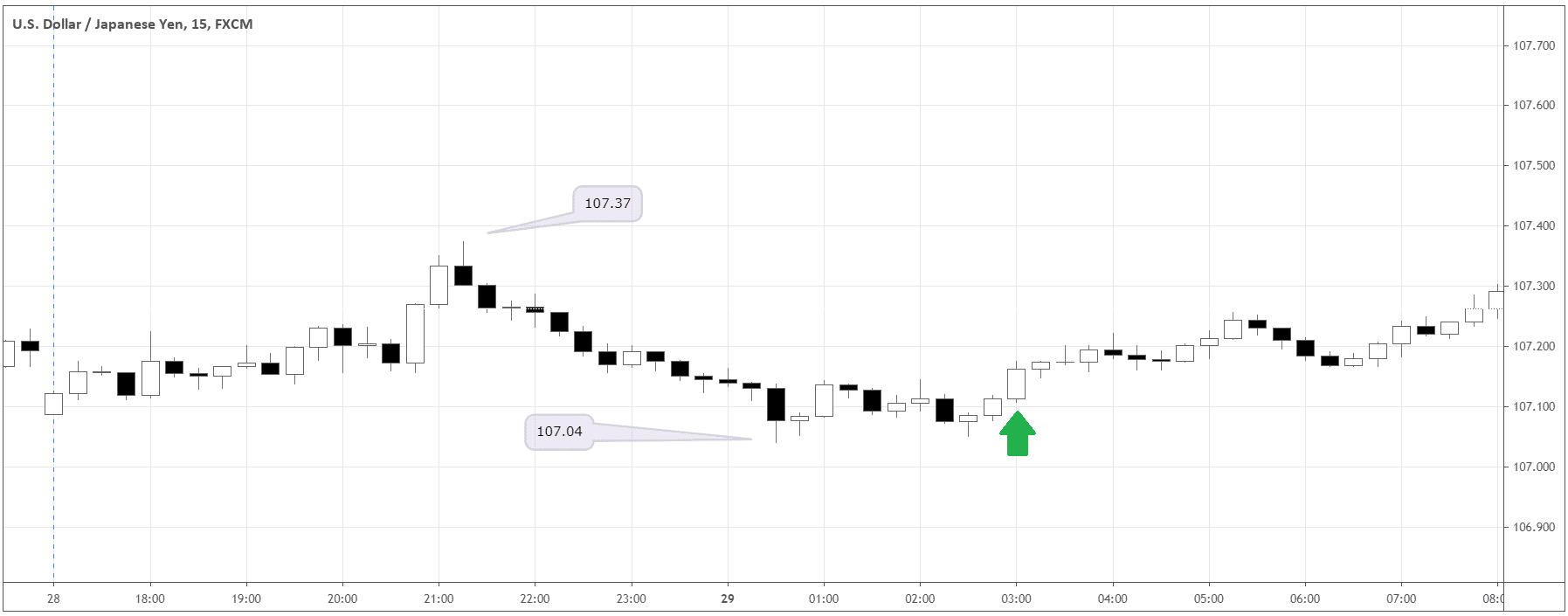

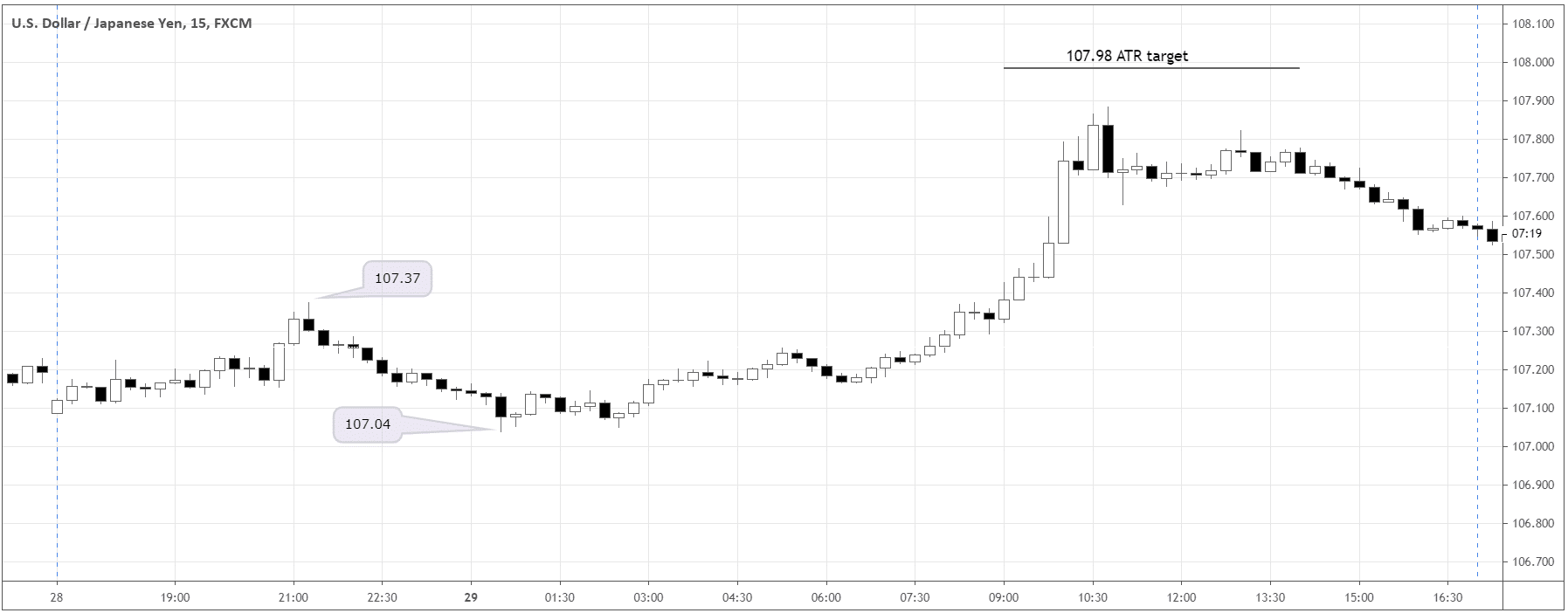

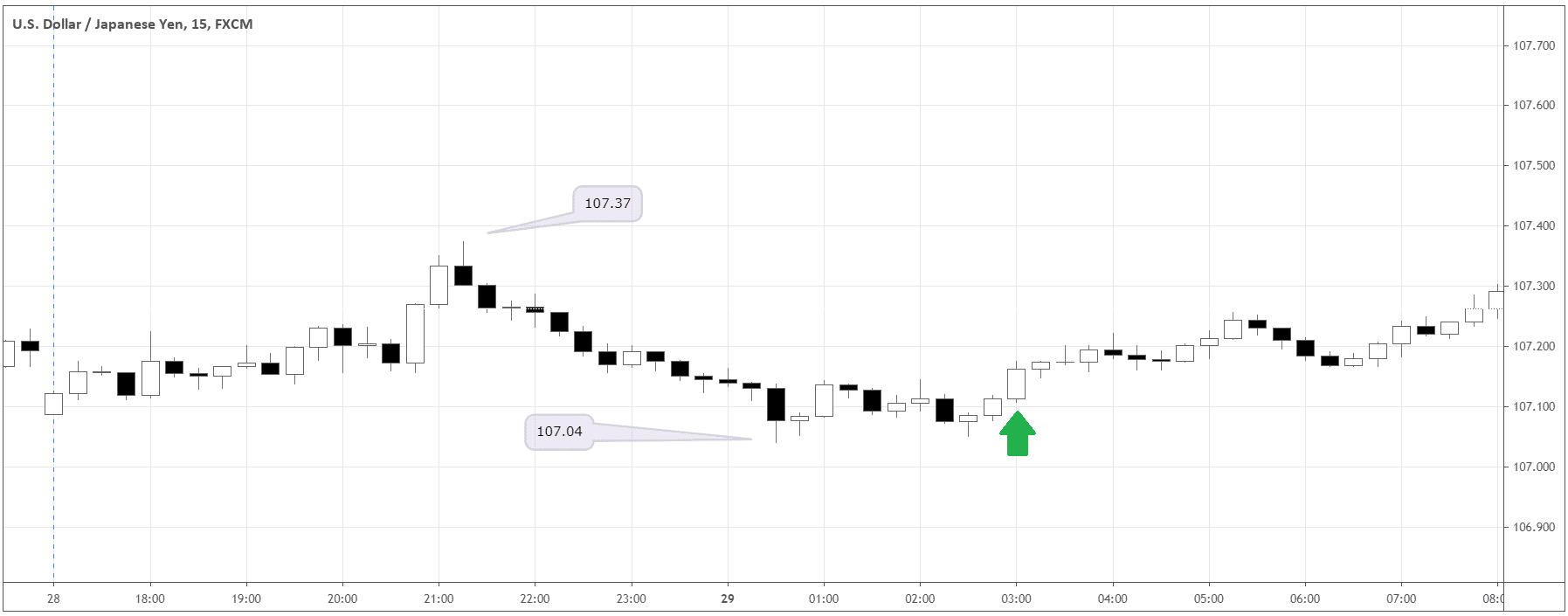

Di bawah ini kita bisa melihat grafik USDJPY. Kami membuka posisi long (panah hijau). Pasar telah bergerak dari 107,37 ke 107,04, jadi kisaran hari ini adalah 107,37-107,04=0,33.

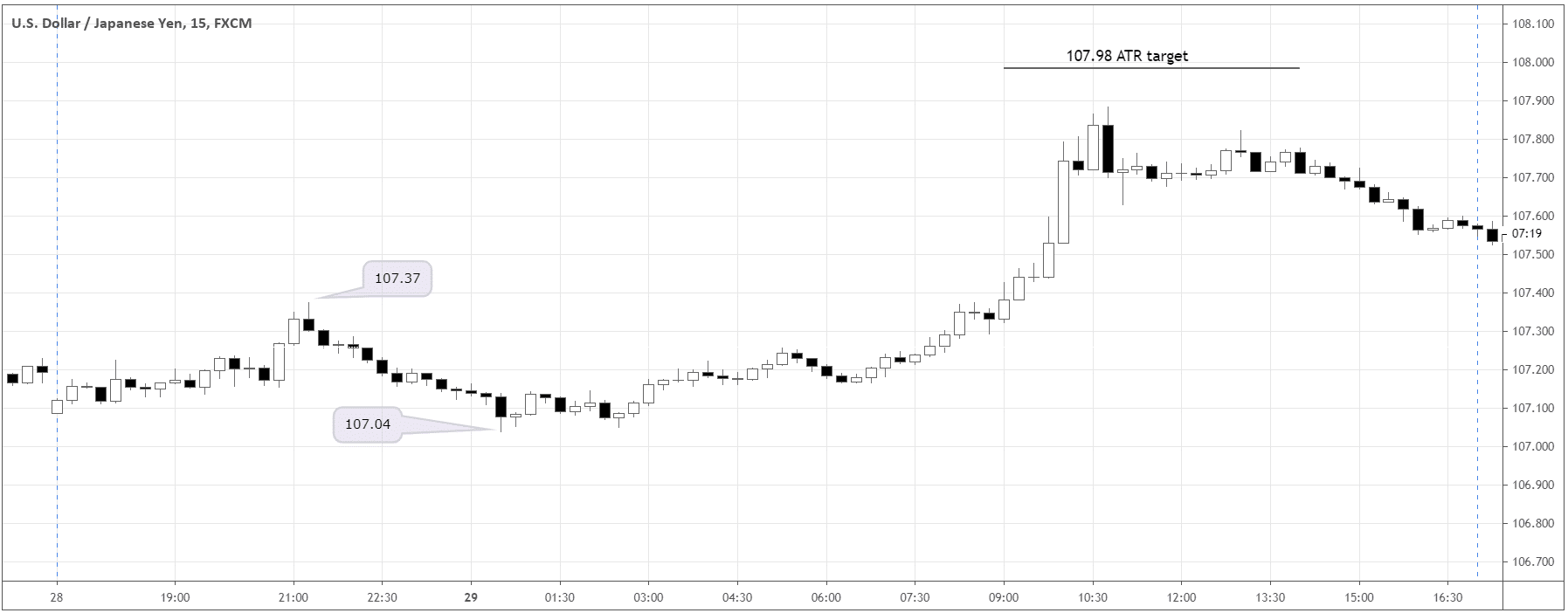

Pada hari itu, ATR adalah 0,94 , yang memberi kita dasar statistik untuk mengasumsikan seberapa jauh harga akan bergerak naik. Untuk menemukan potensi pergerakan naik, kita perlu mengurangi kisaran saat ini dari nilai ATR: 0,94 – (107,37-107,04) = 0,61 dan menambahkannya ke tertinggi terakhir hari ini (107,37). Garis hitam mewakili target harga berdasarkan ATR pada hari itu.

Perhatikan bahwa harga belum mencapai 107,98 tetapi mulai berbalik pada sekitar 90% dari ATR. 10% penyimpangan adalah normal, karena ATR hanya mewakili nilai statistik perkiraan.

Bahkan robot akan mendapatkannya

ATR harian adalah metrik yang cukup objektif untuk mengukur potensi pergerakan pada hari tertentu. Satu-satunya cara dapat berbeda dari satu trader ke trader lainnya adalah ketika periode perhitungan yang berbeda diterapkan. Masuk akal untuk mengintegrasikan indikator dalam sistem perdagangan otomatis.

Misalnya, kita dapat menetapkan aturan seperti: “Jika Day High – Day Low < 0,5 ATR (14) dan harga pasar > SMA (20), maka “beli”.

Aturan ini akan menghasilkan sinyal masuk ketika harga pasar saat ini berada di atas Rata-Rata Pergerakan Sederhana periode 20 HANYA JIKA masih ada lebih dari 50% potensi pergerakan intraday yang tersedia berdasarkan ATR. Di sini kita memiliki dua elemen:

1)Contoh sinyal masuk – harga berada di atas SMA (20)

2)Kondisi filter – masukkan hanya jika ada potensi pergerakan yang ditentukan ((Day High – Day Low) <0,5 ATR (14)).

Ikuti volatilitas: Strategi umum ATR

Kita dapat menggunakan ATR untuk mengidentifikasi percikan dalam volatilitas dan mengikuti langkah selanjutnya ke arah mana percikan itu terjadi. ATR tidak memberi tahu kita arah mana yang harus diambil tetapi apa yang ditunjukkannya adalah seberapa kuat pergerakan pasar di kedua arah relatif terhadap kinerja pasar di masa lalu.

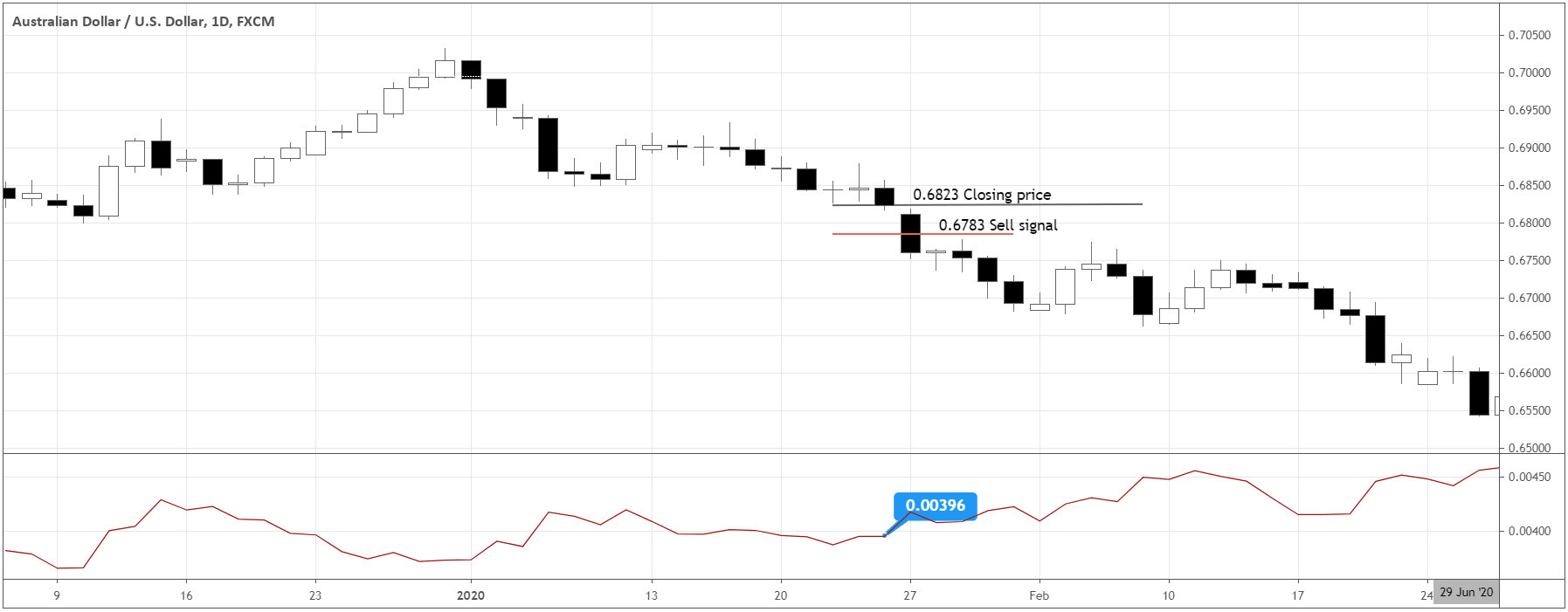

Mari kita lihat char AUDUSD di bawah ini. Untuk menemukan harga sinyal jual, kita perlu mengurangi nilai ATR (0,0039) dari harga penutupan (0,6823). Harga sinyal jual akan berada di 0.68230-0.00396= 0.67834 . Kita akan memiliki sinyal entry sell jika pada hari berikutnya pasar diperdagangkan di bawah 0.67834.

Sinyal akan bekerja sebaliknya untuk sinyal panjang juga. Logikanya di sini adalah mengikuti arah volatilitas.

Perdagangan hari dengan ATR

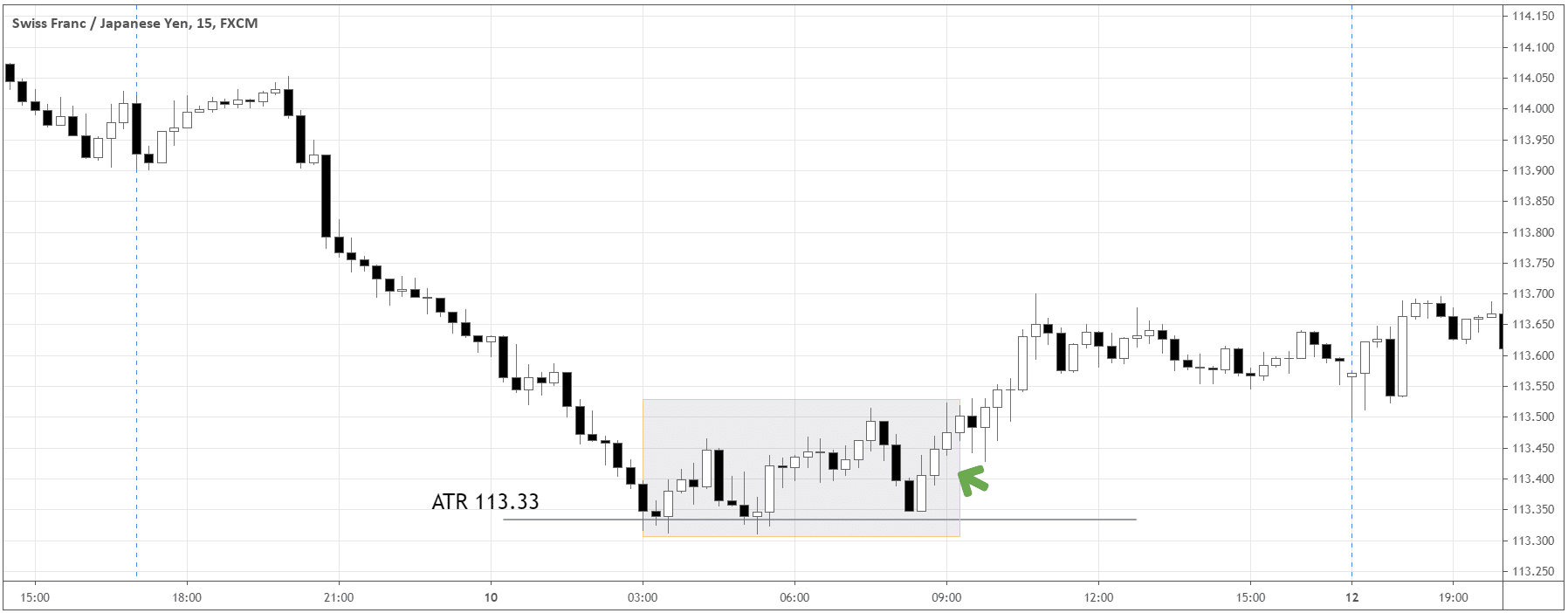

Untuk pedagang harian, ATR juga menawarkan keunggulan perdagangan. Kita dapat menggunakan ATR sebagai konfirmasi untuk pengaturan pembalikan. Katakanlah instrumen mencapai potensi ATR di sekitar 113.33 (lihat grafik di bawah).

Misalkan tidak ada alasan lain untuk melanjutkan pergerakan, seperti berita, volume abnormal dll. Kita harus mempertanyakan apakah pergerakan yang terjadi merupakan perubahan di pasar secara objektif atau hanya semacam percikan acak. Karena masih ada banyak waktu hingga akhir sesi, kita dapat mengharapkan pergerakan yang layak ke arah yang berlawanan setidaknya sebagai koreksi 50%. Idealnya, kita akan memiliki beberapa area support(resistance) di dekatnya dan pola aksi harga sebagai sinyal masuk (lihat support lokal di sekitar 113,3 pada contoh di atas).

Prinsip yang sama berlaku untuk kedua arah – bullish dan bearish.

Ingat, ATR hanyalah nilai statistik. Trader harus ingat bahwa ATR bekerja paling baik hanya dalam kondisi pasar "normal". Dengan kata lain – tidak ada rilis data khusus, berita tak terduga, volume abnormal, dll. Pikirkan WTI menuju jurang maut di pertengahan April. Siapa yang akan memikirkan indikator teknis saat ini?

Kesimpulan

Indikator ATR dibuat sebagai akibat dari ketidakmampuan untuk mengukur volatilitas di pasar berjangka karena batas kunci. Hari ini ATR adalah alat yang hebat untuk mengukur volatilitas pasar forex. Kita dapat menggunakan indikator untuk mengukur potensi pergerakan pasangan selama satu sesi perdagangan. Kita juga bisa mendapatkan sinyal masuk dengan ATR. Sistem otomatis juga dapat memperoleh manfaat dari penggunaan ATR. Terintegrasi ke dalam algoritme, indikator dengan kesederhanaan dan objektivitasnya dapat membantu memilah entri hanya dengan imbalan yang wajar. Ingatlah bahwa ATR adalah nilai statistik dan berfungsi paling baik di pasar di mana tidak ada hal ekstrem yang terjadi saat ini

Bagi mereka yang mencoba ini di rumah, beberapa peringatan berlaku. Pertama, seperti halnya Exponential Moving Averages (EMA) , nilai ATR bergantung pada seberapa jauh Anda memulai perhitungan. Nilai True Range pertama hanyalah High saat ini dikurangi Low saat ini dan ATR pertama adalah rata-rata dari 14 nilai True Range pertama. Rumus ATR yang sebenarnya tidak berlaku sampai hari ke 15. Meski begitu, sisa-sisa dari dua perhitungan pertama ini “bertahan” untuk sedikit mempengaruhi nilai ATR berikutnya. Nilai spreadsheet untuk sebagian kecil data mungkin tidak sama persis dengan apa yang terlihat pada grafik harga. Pembulatan desimal juga dapat sedikit mempengaruhi nilai ATR. Pada grafik kami, kami menghitung kembali setidaknya 250 periode (biasanya lebih jauh), untuk memastikan tingkat akurasi yang jauh lebih besar untuk nilai ATR kami.

ATR mutlak

ATR didasarkan pada True Range, yang menggunakan perubahan harga absolut. Dengan demikian, ATR mencerminkan volatilitas sebagai level absolut. Dengan kata lain, ATR tidak ditampilkan sebagai persentase dari penutupan saat ini. Artinya, saham dengan harga rendah akan memiliki nilai ATR yang lebih rendah daripada saham dengan harga tinggi. Misalnya, sekuritas $20-30 akan memiliki nilai ATR yang jauh lebih rendah daripada sekuritas $200-300. Karena itu, nilai ATR tidak sebanding. Bahkan pergerakan harga yang besar untuk satu sekuritas, seperti penurunan dari 70 menjadi 20, dapat membuat perbandingan ATR jangka panjang menjadi tidak praktis. Bagan 4 menunjukkan Google dengan nilai ATR dua digit dan bagan 5 menunjukkan Microsoft dengan nilai ATR di bawah 1. Meskipun nilainya berbeda, garis ATR mereka memiliki bentuk yang serupa.

Kesimpulan

ATR bukanlah indikator arah seperti MACD atau RSI, melainkan indikator volatilitas unik yang mencerminkan tingkat ketertarikan atau ketidaktertarikan pada suatu pergerakan. Gerakan kuat, di kedua arah, sering disertai dengan rentang besar, atau True Ranges besar. Hal ini terutama berlaku pada awal gerakan. Gerakan membosankan dapat disertai dengan rentang yang relatif sempit. Dengan demikian, ATR dapat digunakan untuk memvalidasi antusiasme di balik pergerakan atau pelarian. Pembalikan bullish dengan peningkatan ATR akan menunjukkan tekanan beli yang kuat dan memperkuat pembalikan. Penembusan support bearish dengan peningkatan ATR akan menunjukkan tekanan jual yang kuat dan memperkuat penembusan support tersebut.

Tidak ada komentar:

Posting Komentar